(原标题:预见2022:《2022年中国商用车行业全景图谱》(附市场供需现状、竞争格局及发展前景等))

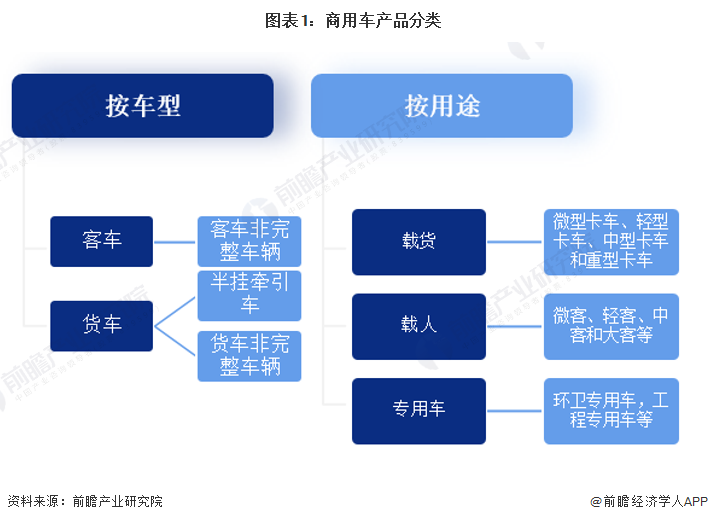

商用车是在设计和技术特征上是用于运送人员和货物的汽车。从2005年开始,我国汽车行业实行了新的车型统计分类。相对旧分类,商用车包含了所有的载货汽车和9座以上的客车。在旧分类中,整车企业外卖的底盘是列入整车统计的,在新分类中将底盘单独列出,分别为客车非完整车辆(客车底盘)和货车非完整车辆(货车底盘)。

从车型来看,商用车分为客车、货车、半挂牵引车、客车非完整车辆和货车非完整车辆,共五类。在整个行业媒体中,商用车的概念主要是从其自身用途不同来定义的,习惯把商用车划分为客车和货车两大类。

从车辆用途来分,商用车分为载货、载人和专用车三大门类。载货车根据载重量不同,主要包括微型卡车、轻型卡车、中型卡车和重型卡车。载人车根据载人数量不同,主要包括微客、轻客、中客和大客几个品类。专用车(具备专用功能,用于承担专门运输任务或专项作业以及其他专项用途的汽车。)广义上分属于商用车的一种,狭义上分环卫专用车,工程专用车,特种专用车,商务专用车,运输专用车,军用专用车等等。

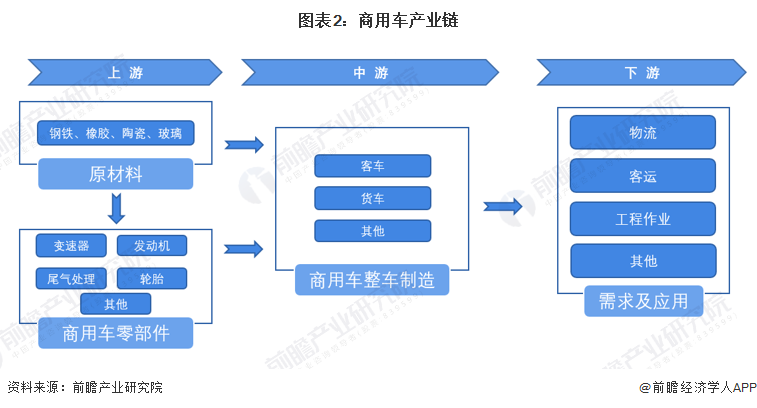

从我国商用车产业链结构来看,我国商用车产业链上游有原材料制造业和商用车零部件制造业;中游为商用车整车制造业,主要分为客车整车制造业和货车整车制造业;下游主要为各个需求行业,包含有物流行业、客运行业、工业等各类对商用车有需求的行业。

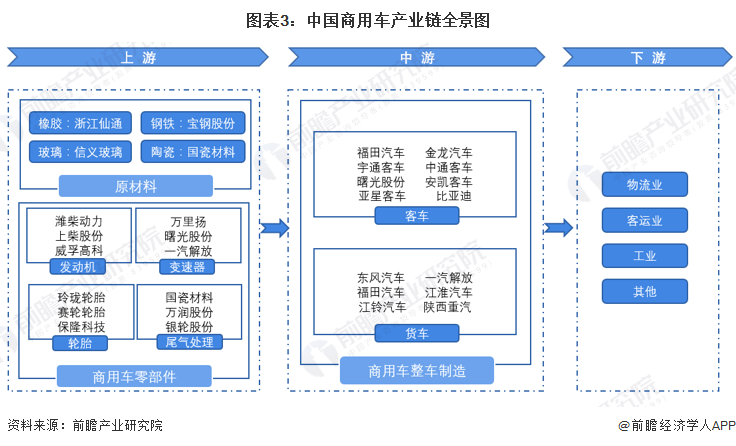

从我国商用车产业链全景图谱来看,乘用车产业链上游钢铁、橡胶、玻璃、陶瓷等原材料供应商代表厂商有宝钢股份、浙江仙通、信义玻璃、国瓷材料等;上游零部件生产商有:潍柴动力、上柴股份等发动机厂商,玲珑轮胎、赛轮轮胎等轮胎厂商,万里扬、曙光股份等变速器厂商,国瓷材料、万润股份等尾气处理厂商;中游整车制造企业有:福田汽车、金龙汽车、宇通客车、中通客车等客车制造商,东风汽车、一汽解放、陕西重汽、江淮汽车等货车制造商。

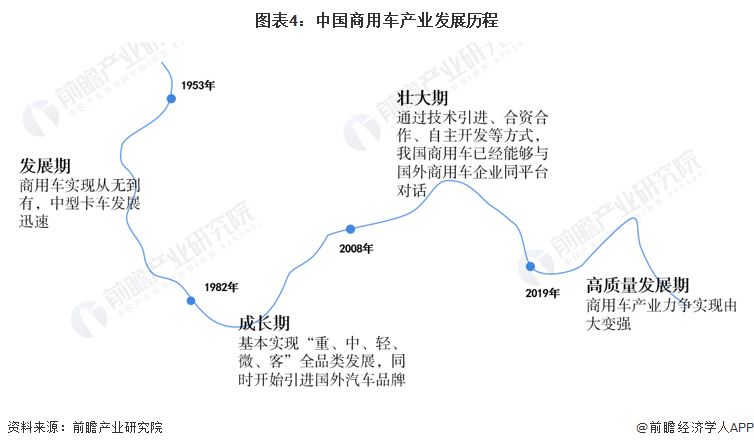

我国商用车发展经历了四个时期:1953~1982 年为发展期,我国商用车实现从无到有,中型卡车发展迅速;1983~2008 年为成长期,基本实现“重、中、轻、微、客”全品类发展,同时开始引进国外汽车品牌;2009~2019 年为壮大期,通过技术引进、合资合作、自主开发等方式,我国商用车已经能够与国外商用车企业同平台对线年为高质量发展期,商用车产业力争实现由大变强。

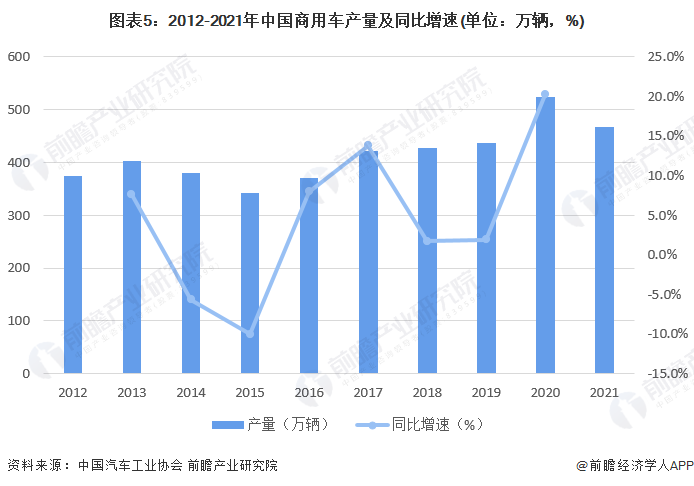

2021年,“蓝牌轻卡”政策预期带来的消费观望、房地产开发行业较冷等因素加剧了商用车市场下行的压力,全年商用车产量为467.4万辆,同比下降10.7%。

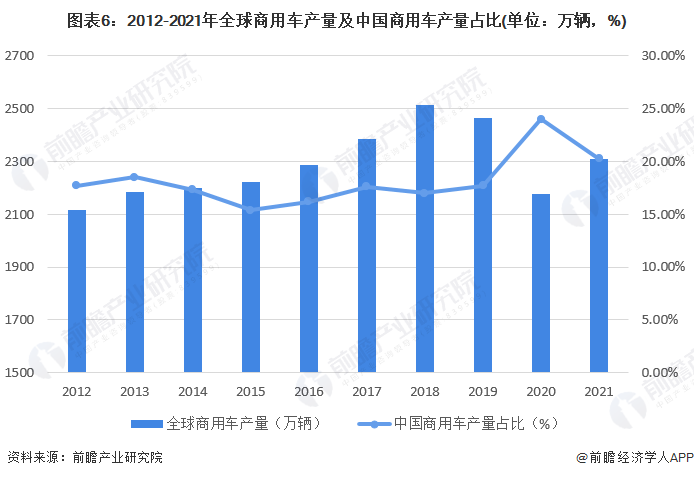

根据OICA的数据,2012-2021年全球商用车产量总体呈现出波动上升的态势,其中2020年受新冠疫情导致的停工停产和供应链危机的影响,商用车产量出现了大幅下滑。2021年,在疫情形势逐步稳定情况下,全球商用车产量出现回升,达到了2309.17万辆。

从中国占比情况来看,2015年以来,中国商用车产量占全球商用车产量比重总体呈上升态势,其中2020年由于全球产量大幅下降,中国商用车产量占比达到了24%,为近10年最高,2021年,中国商用车产量占比回落至20.24%。

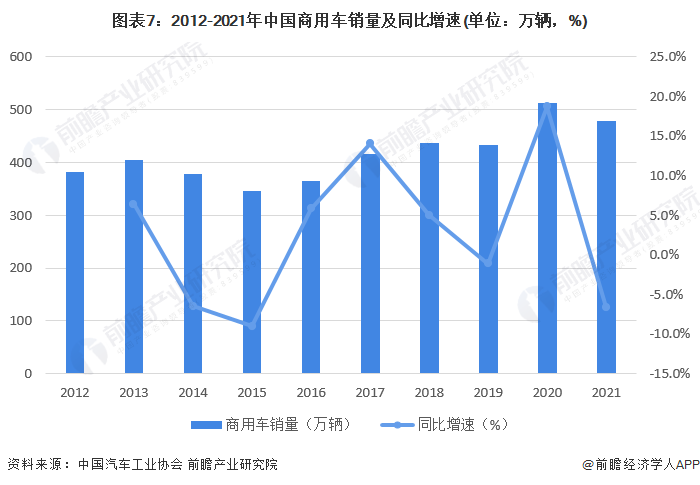

从销量上看,2014-2016年中国商用车市场比较低迷,其中2014年、2015年销量连续两年出现了下降;2016年以后,商用车销量总体呈上升态势,2020年突破了500万辆,为近十年最高值。2021年中国商用车销量为479.3万辆,同比下降6.6%。

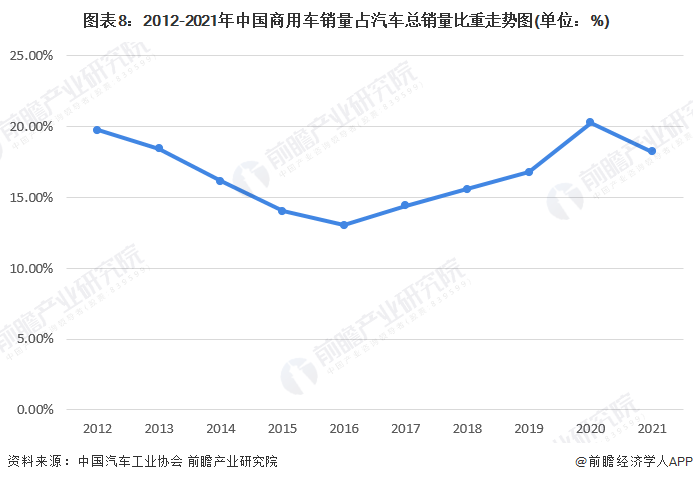

2012-2020年,中国商用车销量占汽车总销量的比重呈现先降后升的态势;2012年,商用车销量占汽车总销量比重为19.74%,到2016年下跌至13.03%,从2017开始连续四年保持上升态势,2020年增长至近十年最高的20.28%。2021年,商用车销量占汽车总销量的比重又出现了下滑,为18.24%。

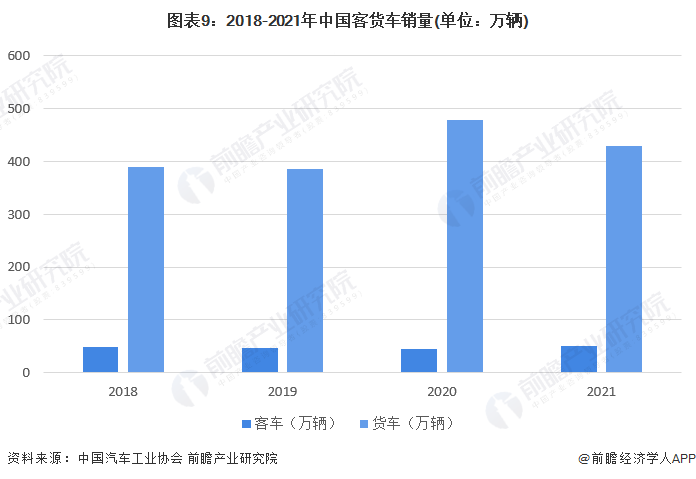

分车型来看,2021年中国客车和货车销量分别为50.5万辆和428.8万辆,其中客车销量同比上升12.6%,货车销量同比下降8.5%,但总体来看,货车仍然是我国商用车市场的主要产品。

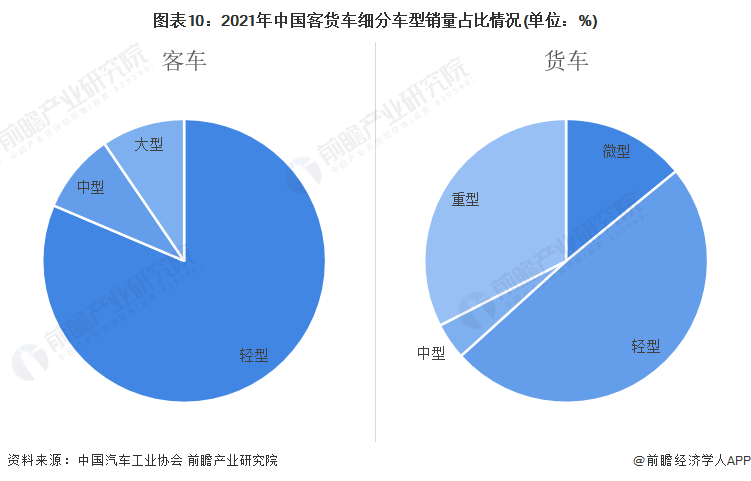

具体来看,货车市场中轻型货车和重型货车销量分别占货车总销量的49%和33%,为最主要的货车产品类型;而在客车市场,轻型客车销量占客车总销量的81%,占据了绝大部分客车市场。

从代表性企业分布情况来看,中国中部省份商用车产业实力强劲,坐落着东风汽车、宇通客车、江淮汽车、江铃汽车等商用车行业重要企业;华北及东北地区分布着中国重汽、北汽福田和一汽解放等卡车企业,在中重卡领域占据着重要地位,华南及西南地区商用车行业企业相对较少。

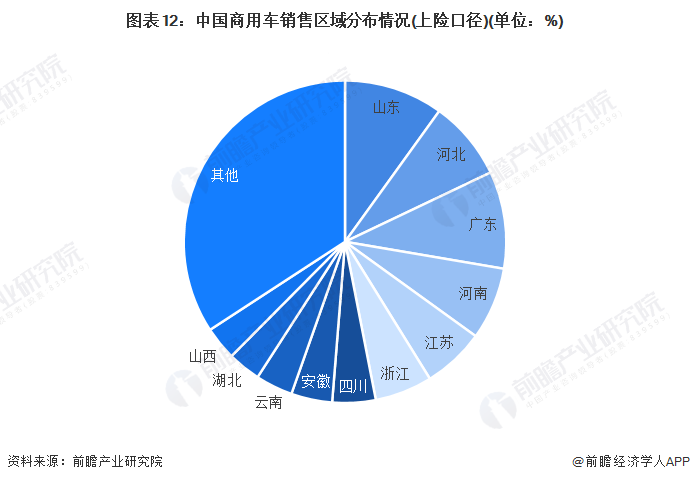

从销量上来看,2021年中国商用车行业上险总销量突破450万辆,其中山东、河北、广东和河南四省上险总销量均在30万辆以上;其中山东省和广东省商用车上险销量占全国上险销量的比重在10%以上。其他商用车销量靠前的省份还包括江苏、浙江、四川和安徽等。

注:1)数据来源于中汽协、中国汽车工程研究院、一汽解放等发布的《中国商用汽车产业发展报告(2021)》,报告数据截至2020年,暂无2021年最新数据,届时以官方发布为准。

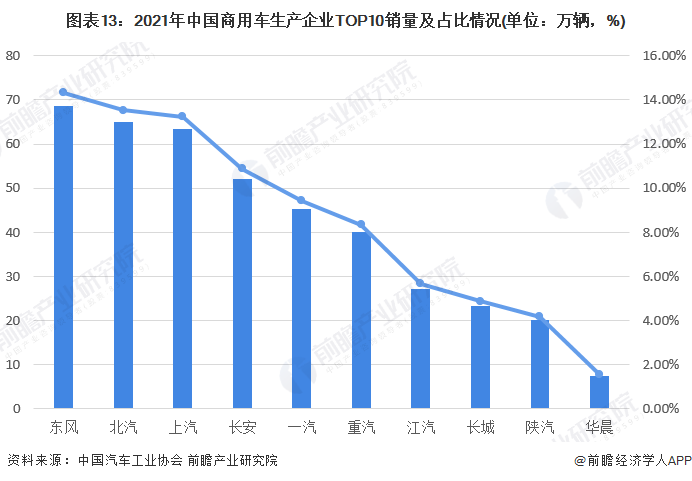

据中国汽车工业协会统计,2021年商用车销量排名前十家企业依次为:东风、北汽、上汽、长安、一汽、重汽、江汽、长城、陕汽和华晨。其中东风、北汽和上汽的销量均在60万辆以上,三家企业的销量占总销量的比重达到了41.1%。

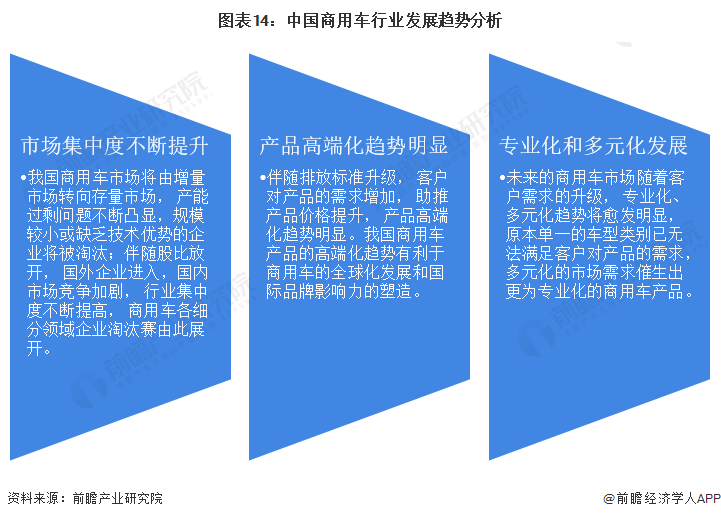

中国的商用车市场一直受到政策法规与市场需求的双重影响,随商用车合资股比的逐步放开、事中事后监管加严、产能过剩问题凸显,中国商用车市场将呈现出市场集中度不断提升、产品高端化趋势明显、专业化和多元化发展的趋势。

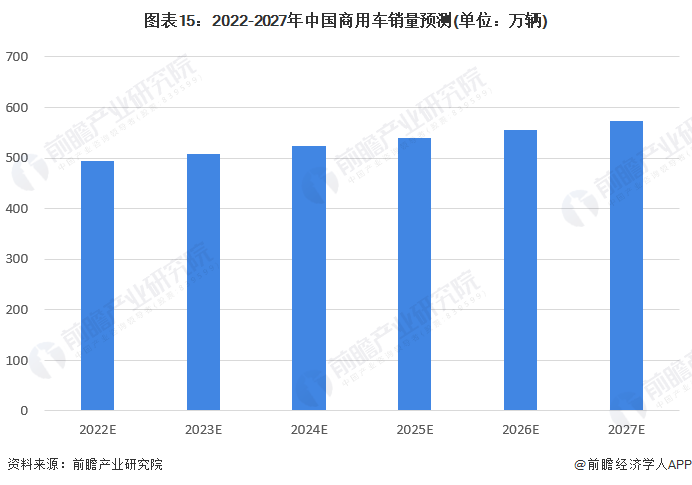

2021年,中国商用车市场产销量均出现下滑。《交通强国建设纲要》中指出,中国交通行业的长远目标是实现高质量发展,合规条件下的整体运输效率提升是高质量发展的重要表现;另外,新能源补贴退坡、行业竞争加剧等因素也将倒逼企业提升产品品质,实现良性发展。前瞻初步预测,未来五年商用车行业销量增速将会放缓,到2027年有望达到570万辆。

证券之星估值分析提示潍柴动力盈利能力一般,未来营收成长性良好。综合基本面各维度看,股价合理。更多

证券之星估值分析提示徐工机械盈利能力良好,未来营收成长性良好。综合基本面各维度看,股价合理。更多

证券之星估值分析提示江铃汽车盈利能力较差,未来营收成长性一般。综合基本面各维度看,股价偏高。更多

证券之星估值分析提示长安汽车盈利能力较差,未来营收成长性一般。综合基本面各维度看,股价合理。更多

证券之星估值分析提示一汽解放盈利能力一般,未来营收成长性一般。综合基本面各维度看,股价合理。更多

证券之星估值分析提示安凯客车盈利能力较差,未来营收成长性较差。综合基本面各维度看,股价偏高。更多

证券之星估值分析提示中国重汽盈利能力一般,未来营收成长性一般。综合基本面各维度看,股价合理。更多

证券之星估值分析提示中通客车盈利能力较差,未来营收成长性较差。综合基本面各维度看,股价偏高。更多

以上内容与证券之星立场无关。证券之星发布此内容的目的在于传播更多信息,证券之星对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至,我们将安排核实处理。